一、Z女士家族信托被刺穿的始末

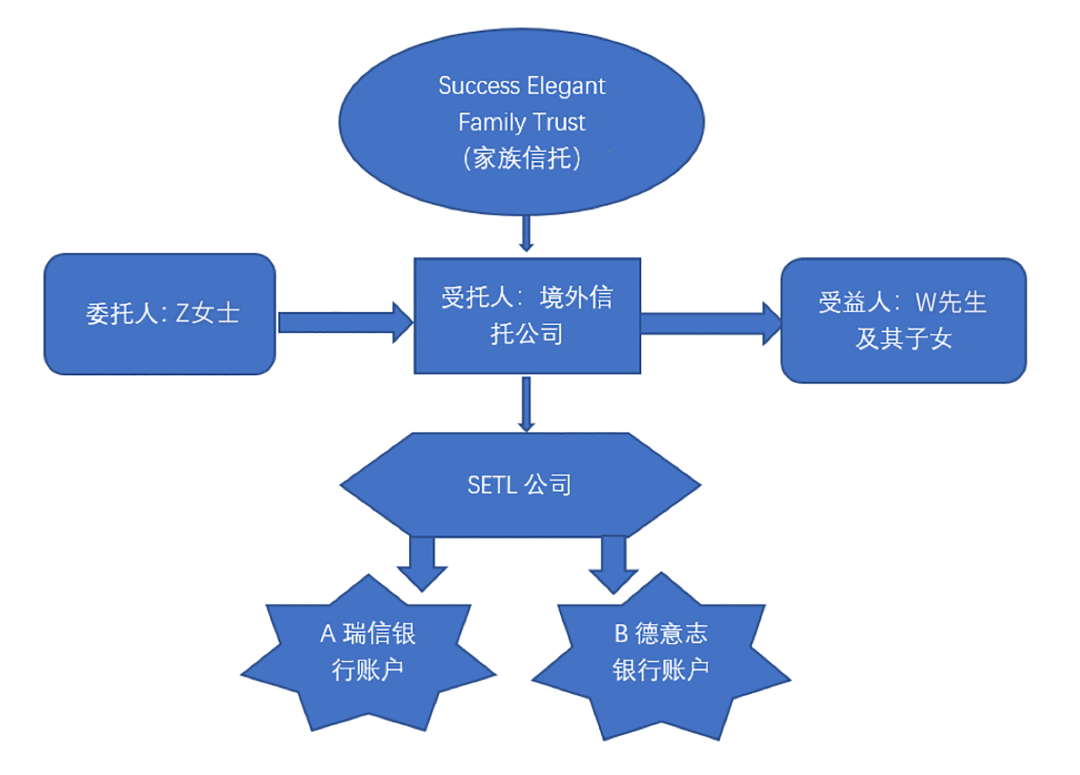

2014年6月3日,Z女士在境外设立了家族信托即“Success Elegant Family Trust”(下称“家族信托”),受托人是亚洲信托(Asia Trust Limited),信托财产是Z女士持有的BVI公司Success Elegant Trading Limited(下称“SETL”)全部股权,受益人是Z女士的儿子W先生及其子女。值得注意的是,Z女士是SETL唯一的股东和董事,该公司分别开立了瑞信银行账户和德意志银行账户。而在2014年3月至7月期间,Z女士将价值1.42亿美元的资产,转至SETL名下的瑞信银行账户和德意志银行账户。从家族信托的设立时间来看,Z女士并未将已婚儿子的配偶即某明星作为家族信托的受益人,这也是家族信托可以实现委托人进行定向财富传承功能的直接体现。

Z女士家族信托的具体架构如下:

Z女士和大多数人都认为这份家族信托已经可以起到资产独立、风险隔离的作用,但不幸的是,随后私募股权公司CVC(下称“CVC”)就其之前与Z女士之间俏江南收购纠纷案件的仲裁裁决所确认的总金额高达1.42亿美元的债权,向香港法院申请承认与执行,并得到了香港法院的支持([2020] HKCFI 622 & [2020] HKCFI 1969)。后为了顺利执行,CVC又向新加坡法院申请,要求新加坡高等法院任命接管人(appointment of receiver)接管该家族信托中的两个银行账户以达到实际冻结银行账户的效果。最终,新加坡法院审理了CVC提出的申请,并于2022年11月2日作出了判决。新加坡高等法院认定:Z女士是案涉两个银行账户资产的实际所有人和实际控制人,并对Z女士操作两个银行账户的行为使用了“apparent unfettered operation”(“明显的自由操作”)的表述,因此,同意了原告提出的任命接管人的申请。也就是说Z女士设立的这个家族信托被刺穿了。

二、Z女士家族信托被刺穿的法律分析

不是说家族信托财产独立、可以隔离债务风险吗?那Z女士的境外家族信托为什么会被刺穿呢?

对于新加坡高等法院的裁判逻辑,笔者总结为一句话:透过现象看本质。该家族信托虽然形式上符合家族信托的基本要件,但是对于信托财产也就是案涉的SETL两个银行账户中的资金,实际由Z女士控制,并未形成事实上的独立的信托财产。尤其是,相关资金的转进转出、处置等都是Z女士在实际操控和指令。而且,Z女士在明知相关法院发出冻结令前后,其还要求将SETL名下两个银行账户中的资产转出,很容易让法院认为Z女士是在恶意避债,损害债权人利益。

从信托逻辑上分析,在一个合法有效的家族信托中,委托人将其合法所有的财产交付给受托人,委托人的财产就通过家族信托转化为信托财产,而信托财产是独立于委托人、受托人及受益人各自固有财产的,故即便委托人、受托人或受益人自身出现债务危机,信托财产也不属于其责任财产范围,相关债权人无权向法院申请对信托财产采取财产保全措施或其他执行措施。这也是法律意义上的“信托财产”最大的魅力所在。

但是,如果一个家族信托中的信托财产不能构成法律意义上的“信托财产”,那么此类家族信托无论是设在境外还是境内,都是不符合信托目的、有悖信托逻辑的,都不是真正意义上的家族信托。对于那些借家族信托外衣进行包装的“伪家族信托”,被刺穿或被撤销自然也是合情合理合法的。

当然,法律并不必然排斥委托人在设立家族信托时对某些权利进行保留。比如安排受益人及相应的顺位,甚至是更换受益人、选择投资方式等。但如果委托人都像Z女士一样,过度控制信托财产和处分信托财产的话,则会对家族信托的效力认定造成极大的法律风险。家族信托作为一种财富管理工具,本身是需要被合法合理使用和安排的,并且设立目的要正当(而不是简单的为了避债)。所以,家族信托的架构需要结合委托人的信托目的或初衷,梳理客户不同的家庭背景和资产情况,从而个性化地设计出一套完整的合法合规的信托架构,以避免被刺穿。

如果时间可以倒流,Z女士若是想达到对信托财产进行投资管理的效果,那么其在设立家族信托的时候,其实可以借鉴以下三种操作方式:第一,由金融机构担任家族信托投资顾问,其根据合同约定向受托人发送投资指令,受托人审核通过后执行投资指令;第二,细化完善信托合同等信托文件,约定由受托人按照合同约定的内容进行投资决策;第三,由委托人或其指定的保护人选择投资标的并签发投资指令,由受托人审核后进行具体实施。总之,委托人不得过度控制和操纵信托财产的交易,是维护信托财产独立性的重要考察内容。

三、对境内家族信托的启示

(一)境外家族信托并不必然具有先天优势,委托人应该按需设立

长期以来,大多数委托人都比较认可境外家族信托,觉得其相比较境内家族信托更具有优势、更安全、更能起到风险隔离的作用。所以以往委托人往往会忽略自身实际情况而去盲目选择设立境外家族信托。Z女士境外家族信托被刺穿的案例,再次提醒委托人,境外家族信托并非具有天然优势,也并非绝对安全。国内信托公司等机构也要乘势而为,为客户量身定制更多合法合规的家族信托。

(二)合法有效的家族信托,不仅需要法定的的形式要件,更需要实质要件

从形式上看,Z女士家族信托具备了信托的必备要件和基本架构,其既有委托人、受托人、受益人,也有委托人Z女士交付财产给信托公司的行为。但即使信托形式完备,但是就其本质而言,若委托人仍然是信托财产的实际控制人,信托财产仍然未摆脱委托人的各种安排,那么这样的家族信托就并非真正意义上的信托,极有可能被债权人等相关利益主体刺穿或推翻。

(三)设立家族信托时要尽量避免委托人对信托财产的控制和不当干预

家族信托作为一种财富管理工具,要想真正实现资产的风险隔离和财富的传承,必须在信托合同的条款设计上多下功夫。在家族信托中,委托人基于对受托人的信任,自愿将其合法拥有的资金及/或财产信托给受托人,由受托人管理和运用。受托人按照信托文件的规定持有、管理和处分信托财产,并以此作为信托利益的来源,按信托文件的约定向受益人分配信托利益。一方面,合同条款设计既要体现委托人的意愿,委托人可以根据自身真实意愿,将信托财产分配给不同的受益人。另一方面,合同条款设计也要避免委托人对信托财产的过度控制和不当干预,以免发生被“刺穿”的伪家族信托的遗憾。

(四)设立家族信托需要注意时间节点

虽然家族信托具有资产隔离风险的功能,但是绝不意味着可以通过家族信托达到逃避债务等非法目的,正如笔者在之前另一篇文章《当下家族信托业务的“可为”与“不可为”》中所述,并不是所有的客户在任何时间节点都适合设立家族信托。如果客户已经出现债务危机,那么其设立的家族信托很有可能因为逃避债务、侵害债权人利益而被撤销。所以,家族信托更适合于那些未雨绸缪的客户,需要尽早安排。根据《信托法》第十二条,委托人设立信托损害其债权人利益的,债权人有权申请人民法院撤销该信托。人民法院依照前款规定撤销信托的,不影响善意受益人已经取得的信托利益。本条第一款规定的申请权,自债权人知道或者应当知道撤销原因之日起一年内不行使的,归于消灭。

综上,家族信托的真谛在于信托财产的独立性,只有信托财产真正独立了,才能最大程度实现资产的风险隔离。所以,为了设立合法有效而不被刺穿的家族信托,委托人、受托人等主体都务必要理解信托本质,更要用行动将家族信托置于其本源地位,唯有如此才能真正实现家族信托目的。

甘妮娜

合伙人

专业领域:婚姻家事与私人财富;信托;争议解决

邮箱:nina.gan@sgla.com

微信扫一扫

关注该公众号