《中华人民共和国发票管理办法》第三条规定,发票是指在购销商品、提供或者接受服务以及从事其他经营活动中,开具、收取的收付款凭证,包括纸质发票和电子发票。

于收款方,发票是记录经济利益流入的原始凭证,也是涉税核算的主要证据。于付款方,发票作为至关重要的交易凭证,是其企业所得税税前扣除的重要依据,增值税专用发票也是其抵扣进项税额的必要凭证,因此发票的重要性不言而喻。近年来,随着民商事交易的发展,关于发票的纠纷越来越多,法律模糊问题也日益突出。对买受人(受票方)就出卖人(开票方)拒绝向其开具发票的行为提起的民事诉讼是否应予支持,即使是包括最高人民法院在内的同一法院,观点也截然不同。

一、司法实践中的“同案不同判”现象

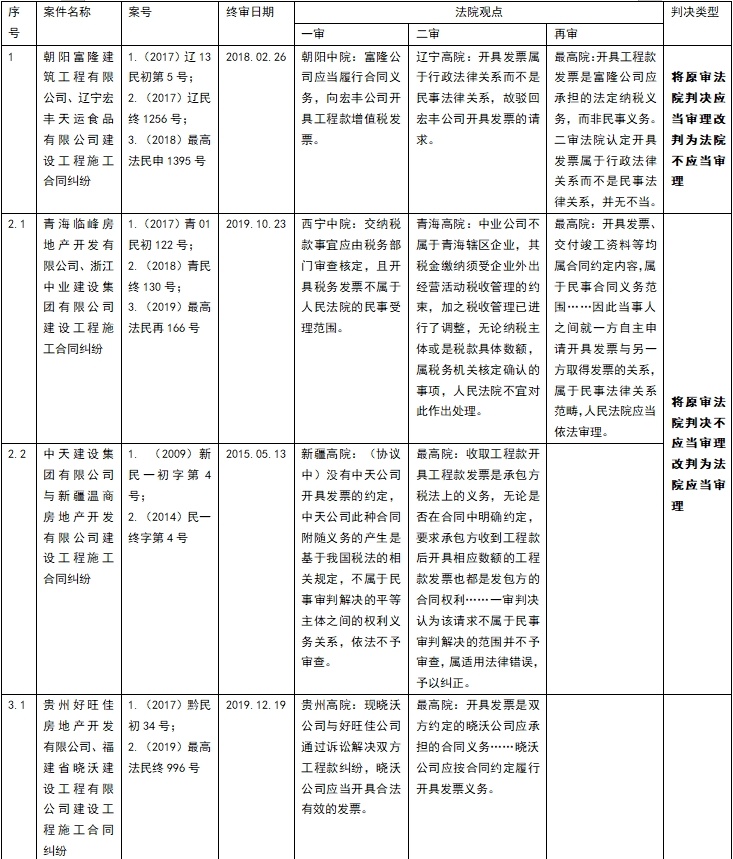

在司法实践中,经常出现有关开具发票的争议。对于此类民事诉讼,有的法院予以受理,有的法院则以“开具发票属于行政法律关系而非民事法律关系”为由不予审理,同案异判现象比较突出。其中,如合同当事人对于出卖人开具并交付合规发票作为合同项下义务进行了明确的约定,人民法院应当受理,实务中对此多无争议。对于无明确约定的情形,实践中争议颇多。通过对中国裁判文书网上的裁判文书检索和整理,最高院作出的开具发票单独或一并诉请的部分民事诉讼终审判决(包括二审、再审),可分为四种类型(见下表)。

通过上述案例可见,诉请开具发票的争议,高发于建设工程施工领域。是否应当审理的问题,不仅不同地区法院的判决存在分歧,连最高人民法院的判决也经常冲突。“将应当审理改判为不应当审理”、“将不应当审理改判为应当审理”、“维持应当审理的原判”和“维持不应当审理的原判”,都不鲜见。虽然我国是典型的成文法国家,但作为最高审判机关,对于同一类型案件没有统一适用的法律标准,难免会造成实践中的混乱。上述裁判中反映出如下三种截然不同的规则:第一,合同中对于开具发票事项没有明确约定。此时,开具发票属于行政法律关系而不是民事法律关系,不属于民事案件审理的范畴,如案例1、案例4.1、案例4.2。第二,合同中对于开具发票事项有明确约定。此时,开具发票属合同约定内容,人民法院应当依法审理,如案例2.1、案例3.1、案例3.3。第三,无论是否有明确约定,民事合同中收款方在收到款项后开具相应的发票属于合同当事人应有的附随义务,具有民事性,人民法院应当受理,如案例2.2、案例3.2。可见,在存在明确约定的情形下,出卖人应当全面履约,自然包括开具发票;但在缺乏明确约定时,尚未形成统一裁判规则。

根据《最高人民法院关于统一法律适用加强类案检索的指导意见(试行)》的规定,与待决案件在基本事实、争议焦点、法律适用问题等方面具有相似性,且已经人民法院裁判生效的案件,可以作为作出裁判的参考,其中对于指导性案例应当参照。因此,针对开具发票争议同案异判问题,如何统一法律适用、提升司法公信力,迫在眉睫。

二、“同案不同判”现象产生的根源

除了立法技术和执法尺度以外,民事制度与税收制度的性质不同,是上述现象产生的重要根源。因为开具发票要受民法和税法的双重调整,而二者规制范围天然地存在差异。

一方面,根据《民法典》第五百九十九条,“出卖人应当按照约定或者交易习惯向买受人交付提取标的物单证以外的有关单证和资料”。《民法典合同编通则司法解释》(法释〔2023〕13号)也规定,“一方未根据法律规定或者合同约定履行开具发票、提供证明文件等非主要债务,对方请求继续履行该债务并赔偿因怠于履行该债务造成的损失的,人民法院依法予以支持。”《买卖合同司法解释》规定,“提取标的物单证以外的有关单证和资料”包括普通发票和增值税专用发票。故,对于有明确合同约定的开具发票争议,实务裁判中都能支持,既源于意思自治的契约保护原则,也源于上述明确的相关规定。

另一方面,传统理论认为,发票因税收管理的需要而诞生,所承载的功能以税控功能更为重要,因此是否开具发票更多是公法领域应当规制的问题,私权不应介入。尤其是在我国长期的“以票控税”的征管体制下,对于发票的开具和使用进行管理,是税务工作的重中之重。而发票的记录交易的功能,可以被合同、出入库单据、收付款证明等取代,并不是其本源功能。所以出现了争议情形,即“无约可从”时应该如何处理。

同时,上述民事法律规范中,对于“交易习惯”、“法律规定”等表述较为模糊,执法尺度更加无法统一。交易习惯自不必论,“法律规定”所指代的税收征管法和发票管理办法中,仅是对应当开具而未及时、足额开具发票的单位和个人的罚则,公法却并无责令向受票方交付发票的职责。

三、开具并交付发票行为的性质

数电发票已全面推行,发票开具完成后系统会自动推送至客户的税务数字账户,开具即意味着交付。在纸质发票时代,争议的诉请开具发票,笔者认为,实际上包含“开具”和“交付”两个动作,开具是交付的必要条件。相较而言,开具发票兼具民事和税法义务双重性质,而交付发票则是出卖人完全意义上的民事义务。

(一)交付发票,是出卖人的民事义务

一方面,发票属有关单证和资料,出卖人应当及时交付。在《司法解释理解与适用丛书:最高人民法院关于买卖合同司法解释理解与适用》一书中,最高院同样认为,“出卖人按照约定或交易习惯向买受人交付‘提取标的物单证以外的有关单证和资料’属于从合同义务。出卖人违反该义务的,须承担违约责任。从合同义务的不具独立性,是相对于主合同义务而言的,不影响其在诉讼中的独立请求。”

另一方面,依传统民法理论而言,合同关系是建立在主给付义务之上的,从给付义务则是指主给付义务以外,债权人可以独立诉请履行,以完全满足给付上利益之义务。因此,为了实现交易目的、保障交易安全,除了交付标的物和支付价款外,买受人只有拿到发票,作为交易凭证,才可以抵扣税费、成本扣除、顺利记账和申报,从而实现最大的交易利益。

(二)开具发票,是出卖人的税法义务

《发票管理办法》第十八条规定,“销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应当向付款方开具发票”。同时,《办法》第三十三条规定,如违反上述规定,税务机关可处以责令改正、罚款、没收违法所得的处罚。

可见,民事程序解决的是相对人之间的权利义务,而行政程序解决的是应税主体是否按公法要求履行义务,不可混为一谈。现行法律并未将已由税务机关行政处理或处罚作为向法院诉请开具发票的前置条件,则买受人对于采取何种途径主张权利,具有当然的选择权。

四、“不支持独立诉请开具发票”的弊端

正如前述,《发票管理办法》的立法边界,仅限定到出卖人应当“开具”,并未对应当“交付”作出任何限制,这也是公法和私法的冲突所致。作为行政法规,《发票管理办法》共有36处使用“开具”一词。由于“开具”多用于指代发票的制作过程,而这一过程恰为税务机关主要管理内容,因此当原告在诉讼请求中使用“开具发票”一词时,常被认为具有较强烈的行政色彩。然而,公法仅能对应负开票义务的一方作出限制,却无法涉及“交付”这一明显带有私法色彩的活动。极端情况下,有的出卖人宁愿被罚款也拒不开票。或者,出卖人正常按时足额开具发票并申报收入,却因与买受人存在各种争议而拒绝向对方交付,则不构成税法意义上的“拒不开票”行为,税务机关没有任何权能对其进行管理和处罚,更无权强制出卖人交付发票。

更重要的是,税务机关对应当开具发票而未开的行为,仅能进行责令改正或处罚,解决不了买受人的实际经济损失,并不能当然解决当事人之间因为未开具发票而产生的争议。如买受人已依约支付价款而出卖人未依规开票,不仅是对国家发票管理秩序的破坏,亦是对买受人民事权益的直接损害。其表现在,对于流转税而言,买受人只有取得合法有效的专用发票等抵扣凭证才能抵扣增值税进项税额;对于所得税来说,发票是重要的税前扣除凭证,多数情形下买受人未取得合法有效发票就不能进行税前扣除。本不应承担的税款和滞纳金甚至是罚款,显然是买受人民事权益的损失。而将诉请开具发票的争议排除出民事审理范围,不仅无法保护买受人的民事权益,还会使其彻底丧失救济途径。

当然,如果诉请除了开具发票和赔偿损失,还涉及实体上的税款,则属于典型的“纳税争议”。根据征管法相关规定,需要纳税和复议双前置,这是另外一个问题,不做过多讨论。

五、结语

实践中,拒开发票作为占比绝对多数的涉税投诉举报事项,当事人的解决办法一般是向税务机关举报。对违反发票管理规定的行为,任何单位和个人可以举报,税务机关还应当为检举人保密。作为索取发票的权利人来说,可以请求税务机关对开具发票的义务人依法进行调查、监管,责令改正或处罚。这种方法通常可以督促卖方开票,但也存在难点,不再赘述。

当通过举报无法解决时,应当及时提起民事诉讼或仲裁。出卖人开具发票是税法和民法上的双重义务,即便合同中未对开具交付发票进行约定,依然可以基于法律规定、交易习惯等确定开具发票为出卖人的从给付义务,可单独诉请强制履行交付“提取标的物单证以外的有关单证和资料”的义务-即开具并交付发票,请求赔偿损失。

鉴于目前并不统一的司法实践,为避免以“未在合同中明确约定,属于行政法律关系”为由驳回诉请,建议合同中应尽量对有关事项予以明确,包括开具发票的种类、金额及税额、适用税率、交付时间、违约责任等,以最大限度规避风险。

值得一提的是,部分买受人会采取对等措施,在收到发票前拒绝支付合同款项,或径行在款项中直接扣减与税款相应的金额,以弥补受到的损失。理由是民法典第五百二十五条、第五百二十六条的“先履行抗辩权”或“同时履行抗辩权”,这种做法风险极大。因为,给付合同款项属主合同义务,直接影响到当事人合同目的的实现;开具发票属从合同义务,不具有与付款义务同样的地位,不得仅因对方未开具发票而拒绝或延迟支付合同全部或部分款项。即便合同中有类似约定,也极有可能不被支持。

由明晟

中联大连办公室 律师

业务领域

税务整合与安排、税务筹划与顾问、涉税争议解决、行政法律事务等。

工作邮箱

mingcheng.you@sgla.com